贷款客户管理软件中的CRM:客户画像构建与应用

发布于 2024-11-10 02:30:18

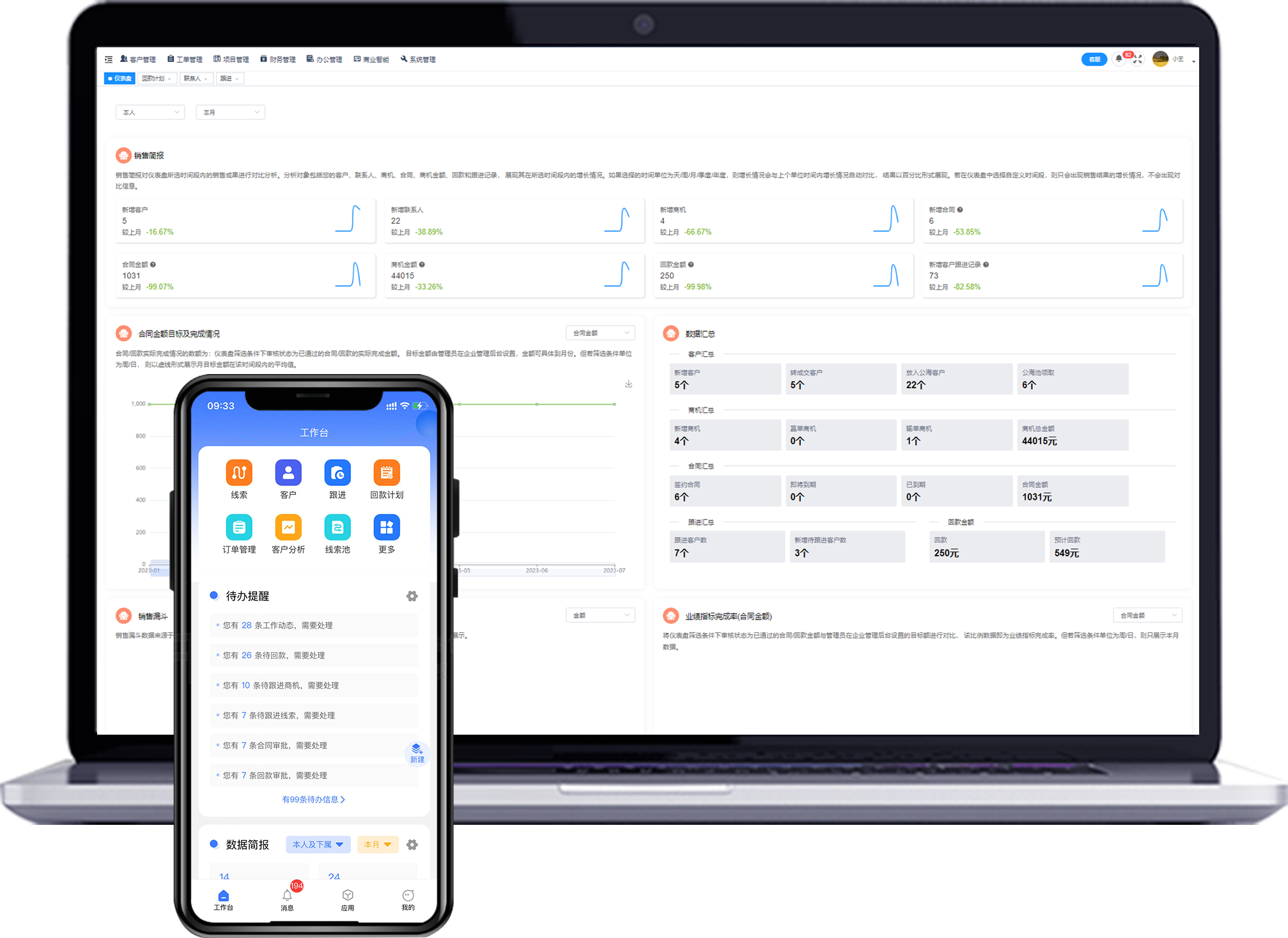

CRM客户管理系统主要模块有客户管理模块(公海、线索、线索池、跟进记录、报价单、合同管理、回款管理)、项目管理模块(完全自定义表单流程)、工单模块(完全自定义表单流程)、员工管理(不同权限设置)、进销存、财务管理等。

核心功能有:查重功能,批量导入导出,回收站、微信报单等。

演示账号可查看所有功能,联系我们:19213485700(同微信)

贷款客户管理软件中的CRM(客户关系管理)系统对于金融机构而言,是提升业务效率、优化客户体验和降低信贷风险的重要工具。其中,客户画像的构建与应用更是CRM系统的核心功能之一。以下是对贷款客户管理软件中CRM系统的客户画像构建与应用的详细分析:

一、客户画像的构建

数据收集

- 客户信息:包括身份证明、收入证明、信用记录等。

- 交互数据:客户与金融机构之间的所有交互记录,如咨询、申请、审批、还款等过程的信息。

- 行为数据:客户在平台上的行为轨迹,如浏览记录、点击记录等。

数据整合

- 将来自不同渠道和不同时间点的数据整合在一起,形成一个统一的客户视图。这有助于金融机构全面了解客户的信用状况、消费习惯和风险承受能力。

特征分析

- 利用统计分析、数据挖掘或机器学习算法对客户数据进行分析,识别出关键特征和行为模式。这些特征可能包括客户的人口统计数据(如年龄、性别、职业)、心理特征(如风险偏好)、购买习惯和历史行为等。

画像构建

- 根据分析结果,构建客户画像。每个画像应包括客户的基本信息、信用状况、消费习惯、风险承受能力和潜在需求等。这些画像可以以信息图表、虚拟字符或直观图像的形式展示,以便销售团队、市场团队或客服团队能够快速识别并了解目标用户。

二、客户画像的应用

信贷审批

- 通过分析客户的信用记录、收入状况和其他相关因素,CRM系统可以自动评估客户的信贷风险,从而辅助金融机构做出更明智的信贷审批决策。

个性化推荐

- 根据客户画像中的消费习惯、风险承受能力和潜在需求,CRM系统可以为客户提供个性化的贷款产品或服务推荐。这有助于提高客户的满意度和购买意愿。

风险管理

- 通过持续跟踪客户的还款情况和信用状况的变化,CRM系统可以及时发现潜在的风险因素,并采取相应的措施进行干预和管理。这有助于降低不良贷款率并保护金融机构的资产安全。

优化服务体验

- 通过了解客户的需求和偏好,CRM系统可以帮助金融机构提供更加个性化的服务体验。例如,针对不同类型的客户提供不同的服务渠道和沟通方式,以提高客户满意度和忠诚度。

市场营销策略制定

- 客户画像为金融机构提供了深入了解客户群体的机会。通过分析不同客户群体的特征和需求,金融机构可以制定更加精准的市场营销策略和推广活动,以提高市场占有率和品牌影响力。

三、注意事项

数据隐私与安全

- 在构建和应用客户画像的过程中,必须严格遵守相关数据保护法规如GDPR等。金融机构应确保客户数据的安全性和隐私性,并获得客户的明确授权和同意。

画像的更新与优化

- 客户画像是一个动态的过程,需要不断收集新数据、分析新趋势并更新画像以保持其准确性和有效性。金融机构应建立定期更新和优化客户画像的机制,以确保其能够反映客户的最新信息和行为变化。

综上所述,贷款客户管理软件中的CRM系统通过构建和应用客户画像,可以为金融机构提供全方位的客户洞察和管理能力。这不仅有助于提升业务效率、优化客户体验和降低信贷风险,还可以为金融机构的长期发展奠定坚实的基础。

关注者

0

被浏览

98